Aktuelle Seite: Startseite > Inhalt > 12.0 Anlage R / Renten > 1.0.0 R e n t e n A l l g e m e i n Zeile 4-29

Steuern? Mach ich selbst.

1.0.0 R e n t e n A l l g e m e i n Zeile 4-29

Anlage R / Anlage R-bAV/AV

Zusammenfassung / Begriff

Renten sind wiederkehrende Leistungen, die auf einem besonderen Verpflichtungsgrund oder einem Rentenstammrecht beruhen. Grundsätzlich sind Renten steuerpflichtig (§ 22 Nr. 1 und 5 EStG).

Renten zur Altersvorsorge / Basis-Altersrenten

Innerhalb der verschiedenen Renten stehen an erster Stelle die Renten zur Altersvorsorge. Dazu gehören die Renten aus

- der gesetzlichen Rentenversicherung,

- der landwirtschaftlichen Alterskasse,

- den berufsständischen Versorgungseinrichtungen,

- zertifizierten privaten Basis-Rentenverträgen (sogenannte „Rürup-Rente“) und

- Riester-Verträgen und

- den gesetzlichen Berufsunfähigkeitsrenten, den Erwerbsminderungsrenten und der kleinen Witwenrente (Rente von Todes wegen, wenn der Ehepartner vor dem 1.1.2002 verstorben ist).

Diese Renten sind mit ihrem Besteuerungsanteil steuerpflichtig.

Der Besteuerungsanteil richtet sich nach dem Jahr Ihres Rentenbeginns. Der Besteuerungsanteil dieser Renten beträgt seit 2005 mindestens 50 % und steigt bis 2040 nach und nach auf 100 % an.

Ab 2023 wird die nachgelagerte Besteuerung bis zum Jahr 2058 gestreckt. Dazu unten mehr.

? Besteuerungsanteil: Begriff eingeben + Suchen antippen

Hinzu kommen sonstige Renten, z. B. Veräußerungsrenten, die mit ihrem Ertragsanteil steuerpflichtig sind.

? Ertragsanteil: Begriff eingeben + Suchen antippen

- Steuerfreie Renten

Steuerfreie Renten müssen Sie nicht in Ihrer Steuererklärung angeben. Dazu gehören z. B. (§ 3 EStG):

- Der Grundrentenzuschlag

- Renten aus der gesetzlichen Unfallversicherung (z. B. Berufsgenossenschaftsrenten),

- Kriegs- und Schwerbeschädigtenrenten,

- Schadensersatzrenten für entgangenen Unterhalt,

- Schmerzensgeldrenten.

- Renten bei freiwilliger Gewährung.

- Die Anlagen R

Für die der Einkommensteuer unterliegenden Renten kommen folgende Anlagen zum Hauptvordruck in Betracht:

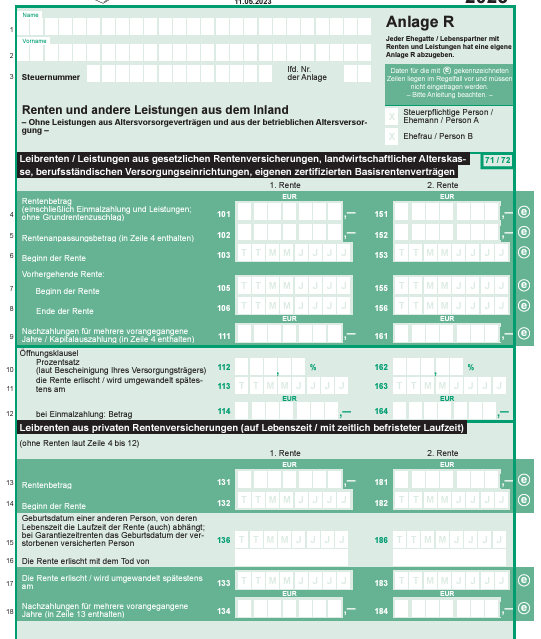

- Anlage R für inländische Leibrenten aus den gesetzlichen Rentenversicherungen, der landwirtschaftlichen Alterskasse, den berufsständischen Versorgungseinrichtungen (Zeile 4 bis 12), Renten aus eigenen zertifizierten Basisrentenverträgen (sog. „Rürup-Rente“; Zeile 4 bis 12) oder sonstige inländische – insbesondere private Leibrenten (Zeile 13 bis 24).

2. Anlage R-AV / bAV für Leistungen aus zertifizierten Altersvorsorgeverträgen (sog. „Riester-Rente“) oder aus der inländischen betrieblichen Altersversorgung, auch soweit es sich um Leibrenten aus dem umlagefinanzierten Teil von Zusatzversorgungskassen handelt, wie z. B. der Versorgungsanstalt des Bundes und der Länder (VBL).

- Abgabe Anlage R und Anlage R-AV / bAV entfällt

Im Prinzip erübrigt sich die Abgabe der Anlagen R und Anlage R-AV / bAV. Die notwendigen Angaben werden bei der Veranlagung vom Finanzamt beigesteuert.

So werden die Daten für die mit ![]() gekennzeichneten Zeilen von den mitteilungspflichtigen Stellen (z. B. Rentenversicherungsträger) elektronisch an Ihr Finanzamt übermittelt. Sie müssen diese Daten nicht mehr in die mit e gekennzeichneten Zeilen / Bereiche der Anlage R eintragen. Möchten Sie von diesen Daten abweichen, sind die Eintragungen weiterhin vorzunehmen. Die Abgabe der Anlage R entfällt, wenn die Daten elektronisch übermittelt wurden und die Werbungskosten den Pauschbetrag von 102 € nicht übersteigen.

gekennzeichneten Zeilen von den mitteilungspflichtigen Stellen (z. B. Rentenversicherungsträger) elektronisch an Ihr Finanzamt übermittelt. Sie müssen diese Daten nicht mehr in die mit e gekennzeichneten Zeilen / Bereiche der Anlage R eintragen. Möchten Sie von diesen Daten abweichen, sind die Eintragungen weiterhin vorzunehmen. Die Abgabe der Anlage R entfällt, wenn die Daten elektronisch übermittelt wurden und die Werbungskosten den Pauschbetrag von 102 € nicht übersteigen.

Vertrauen Sie der Steuerverwaltung, dass die von den mitteilungspflichtigen Stellen / Rentenkassen der Steuerverwaltung zugespielten Renten-Daten korrekt in die Veranlagung zur Einkommensteuer übernommen werden. Im Übrigen können Sie dies anhand der Leistungsmitteilungen der Träger Ihrer Rente überprüfen, wenn Sie den Steuerbescheid erhalten haben.

Den Hauptvordruck müssen Sie abgeben, weil dieser Ihre persönlichen Daten und Ihre Identifikationsnummer enthält. Anhand der Identifikationsnummer werden die dem Finanzamt vorliegenden Daten Ihnen zugeordnet.

Außerdem geben Sie die Anlage Vorsorgeaufwand ab, in der Sie Ihre Beiträge zu Ihrer Krankenversicherung eintragen. Sind Sie kirchensteuerpflichtig, tragen Sie in die Anlage Sonderausgaben noch die gezahlte Kirchensteuer ein.

- Pensionen

Pensionen sind nachträgliche Einnahmen aus früheren Dienstleistungen / nichtselbständiger Arbeit (§ 19 Abs. 1 Nr. 2 EStG). Dazu gehören neben den Pensionen aus öffentlichen Kassen auch Pensionen aus privaten / gewerblichen Kassen (z. B. Werkspensionen), für die Sie eine Lohnsteuerbescheinigung erhalten haben. Diese Einnahmen gehören in die Anlage N.

♦ Historie / Rentenskandal

Ab dem Jahr 2005 gilt für die Besteuerung der Renten zur Altersvorsorge (Renten aus der gesetzlichen Rentenversicherung und vergleichbarer Renten) für eine Übergangszeit bis 2039 die sog. nachgelagerte Besteuerung. Dabei werden diese Renten mit ihrem sog. Besteuerungsanteil besteuert, der Rest ist steuerfrei. Rentenerhöhungen werden voll versteuert, ein Skandal.

Der Rentenskandal besteht darin, dass der lt. Gesetz steuerfreie Anteil der Rente in der Leistungsphase als Rentenfreibetrag ausgestaltet ist, der unverändert lebenslang - spätestens bis 2039 - gilt. Dadurch werden sämtliche Rentenerhöhungen, die die Rentner beziehen, in voller Höhe steuerpflichtig.

- Neuregelung: Besteuerungsanteil steigt langsamer

Ab 2023 wird die nachgelagerte Besteuerung gestreckt. Die volle Besteuerung der Renten zur Altersvorsorge beginnt nicht bereits für Rentnerjahrgänge ab 2040, sondern erst für Rentnerjahrgänge ab 2058.

Dies bedeutet z. B.: Für alle, die in 2023 in Rente gehen, beträgt der Besteuerungsanteil nicht wie bislang vorgesehen 83 % (Rentenfreibetrag 17 %), sondern 82.5 % (Rentenfreibetrag 17.5 %). Dadurch ergibt sich eine geringfügige Steuerentlastung.

Praktischer Fall

Hans ist alleinstehend und in 2023 in Rente gegangen. Er muss für 2023 eine Steuererklärung abgeben, wenn seine steuerpflichtigen Renteneinkünfte den Grundfreibetrag von 10.908 € (Wert für 2023) übersteigen.

Bei Rentenbeginn in 2023 sind sind 82.5 % seiner gesetzlichen Altersrente steuerpflichtig. Der Rest ist steuerfrei. Für den Besteuerungsanteil in Euro ist die erste volle Jahresrente des folgenden Jahres maßgebend, also die Rente von 2024. Sie wird voraussichtlich 13.000 € betragen, 82.5 % davon ergeben 10.725 €. Seine steuerpflichtigen Renteneinkünfte betragen nach Abzug eines Werbungskosten-Pauschbetrages von 102 € (10.725 € - 102 € =) 10.623 €. Damit bleibt er gerade noch unter dem Grundfreibetrag und muss für 2023 keine Steuererklärung abgeben.

- Abgabepflicht droht

Maßgeblich dafür, ob Rentner für ihre Rente zur Altersvorsorge eine Steuererklärung abgeben müssen, ist der gesetzliche Grundfreibetrag (§ 149 AO, § 25 Abs. 3 EStG i. V. mit § 56 EStDV): Sobald Rentner mit ihren Einkünften (nicht Renteneinnahmen) darüber liegen, müssen sie eine Steuererklärung abgeben und je nachdem, was sie von den Einkünften abziehen können, müssen sie Steuern zahlen.

Rentner sollten also die Rentenerhöhungen im Auge behalten. Mit der Erhöhung kann der Grundfreibetrag überschritten werden. So rutschen viele Rentner in die Steuerpflicht, ohne dass sie es merken.

♦ Zur Rechtmäßigkeit der Rentenbesteuerung

Im Urteil vom 6. März 2002 (BVerfGE 105, 73) stellte das Bundesverfassungsgerichts für das Streitjahr 1996 fest, dass die unterschiedliche Besteuerung der Renten nichtselbständig Tätiger aus der gesetzlichen Rentenversicherung nach § 22 EStG im Vergleich mit den Pensionen mit Art. 3 Abs. 1 GG unvereinbar ist. Dem Gesetzgeber wurde aufgetragen, spätestens mit Wirkung zum 1. Januar 2005 eine verfassungskonforme Neuregelung zu schaffen.

Dabei wurde vom Bundesverfassungsgericht darauf hingewiesen, dafür zu sorgen, dass in jedem Fall die Besteuerung von Vorsorgeaufwendungen für die Alterssicherung in der Aufbauphase und die spätere Besteuerung in der Auszahlungsphase so aufeinander abzustimmen, dass eine doppelte Besteuerung vermieden wird (BVerfG vom 6.3.2002 – 2 BvL 17/99).

Auf dieser Grundlage wurde das Gesetz zur Neuordnung der einkommensteuerrechtlichen Behandlung von Altersvorsorgeaufwendungen und Altersbezügen erarbeitet, das zum 1. Januar 2005 in Kraft getreten ist (Alterseinkünftegesetz – AltEinkG – vom 5. Juli 2004, BGBl I S. 1427).

Ab dem Jahr 2005 gilt für die Besteuerung der Renten zur Altersvorsorge (Renten aus der gesetzlichen Rentenversicherung und vergleichbarer Renten) für eine Übergangszeit die sog. nachgelagerte Besteuerung. Dabei werden diese Renten mit ihrem sog. Besteuerungsanteil besteuert, der Rest ist steuerfrei. Rentenerhöhungen werden voll versteuert.

Die nachgelagerte Besteuerung der Renten besteht im Prinzip darin, dass die in der Auszahlungsphase erhaltenen steuerfreien Renten den Beiträgen entsprechen, die in der Aufbauphase aus versteuertem Einkommen geleistet worden sind, Eine doppelte Besteuerung in diesem Sinn ergibt sich somit, wenn die in der Aufbauphase aus versteuertem Einkommen geleisteten Altersvorsorgeaufwendungen insgesamt höher sind als die gesamten steuerfreien Rentenanteile in der Auszahlungsphase.

Bei der nachgelagerten Besteuerung handelt es sich um ein komplexes Rechtssystem. In so einem Fall wird dem steht dem Gesetzgeber ein weiter Gestaltungsspielraum eingeräumt, so das Bundesverfassungsgericht. Eine erhebliche Ungleichbehandlung braucht von den Betroffenen jedoch nicht hingenommen zu werden. Insbesondere ist eine doppelte Besteuerung von Renten zu vermeiden. Diesem Auftrag ist der Gesetzgeber voll umfänglich nachgekommen.

Kernpunkt der Neuordnung der einkommensteuerrechtlichen Behandlung der Vorsorgeaufwendungen und Alterseinkünfte aus der sogenannten Basisversorgung – unter anderem den gesetzlichen Rentenversicherungen, den berufsständischen Versorgungseinrichtungen und aus privaten Rentenversicherung (Rürup-Rente) – ist der Übergang zur nachgelagerten Besteuerung mit dem steuerlichen Abzug der Altersvorsorgebeiträge bei den aktiv Erwerbstätigen bis zu einem Höchstbetrag und der Besteuerung der Alterseinkünfte in Form von Leibrenten in Höhe eines Besteuerungsanteils in einem Übergangszeitraum und danach in voller Höhe.

Das Bundesverfassungsgericht und der Bundesfinanzhof haben in mehreren Beschlüssen und Entscheidungen festgestellt, dass mit der nachgelagerten Besteuerung der Renten der Gleichheitsgrundsatz nicht verletzt wird. Dabei wurde die Rechtmäßigkeit der Besteuerung der Renten übergreifend sowohl in der die Aufbauphase als auch in der Auszahlungsphase festgestellt.

Das Verbot der Doppelbesteuerung ist indessen verletzt, wenn die aus versteuertem Einkommen geleisteten Altersvorsorgeaufwendungen in der Aufbauphase höher sind als die später in der Auszahlungsphase zu erwartenden steuerfreien Rentenanteile.

Beispiel aus Streitfall BFH Urteil vom 21.6.2016 – X R 44/14

Zum Vorwurf der doppelten Besteuerung durch den Kläger wurde vom Finanzgericht festgestellt, dass dem Kläger Rentenbeträge in Höhe von 157.149 € steuerfrei zufließen, während er nur aus versteuertem Einkommen Altersvorsorgeaufwendungen in Höhe von 133.276 € geleistet hatte. Somit sei keine doppelte Besteuerung zu erwarten.

Die steuerfreien Rentenbeträge von 157.149 € ergeben sich, wenn der jährliche steuerfreie Teilbetrag der Rente (§ 22 Nr. 1 Satz 3 Buchst. a Doppelbuchst. aa Satz 4 EStG), der sich im Streitfall auf 9.126 € beläuft, mit der im Zeitpunkt des Renteneintritts zu erwartenden durchschnittlichen statistischen weiteren Lebenserwartung des Klägers (17,22 Jahre) multipliziert wird.